老後資金は1億円?3000万円?本当はいくら必要なの?

「老後資金はいくら必要か?」という話で、よく参考にされるデータに、総務省の「家計調査」があります。毎年発表されていますが、2017年2月発表のデータをみると、高齢者無職の二人世帯(夫65歳以上、妻60歳以上の夫婦のみの無職世帯)の、1ヵ月の支出平均は約27万円。65歳から95歳までの30年間で約1億円が必要という計算になります。しかし、実際は、公的年金や個人で加入している民間の個人年金保険、そして退職金などの貯蓄もありますから、1億円が必要というのは大げさでしょう。

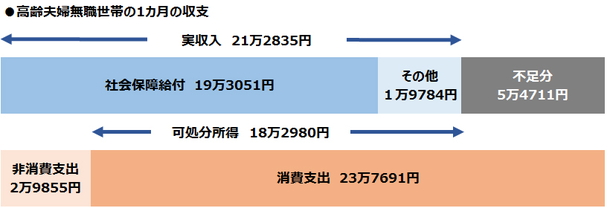

高齢者世帯の1ヵ月の収支は、下図にあるように、5万4711円の赤字です。老後を30年間とすると約2000万円。これに予備費として300万~500万円を上乗せすると、約2300~2500万円が不足するという計算になります。高齢者世帯の主な収入は公的年金ですが、月額20万円を超えるのは公務員や会社員だった世帯で、自営業者の場合は年金額が少ないため、不足額は3000万円程度になってしまいます。

※ 総務省「家計調査年報(家計収支編)平成28年(2016年)」より。夫65歳以上、妻60歳以上の夫婦のみの無職世帯

公的年金の社会保障給付などの収入から税金などの非消費支出を引いた可処分所得(手取り額)は18万2980円。実収入と支出合計26万7546円の差額が、不足分5万4711円という計算になる(総務省『家計調査年報』をもとに筆者作成)

つまり、平均データから試算される必要な老後資金は、不足分の2500万円~3000万円程度ということになります。しかし、本当に3000万円必要なのでしょうか。

どんな生活をしたいかによって、必要な老後資金は違う

「老後資金に3000万円必要」という話のベースは、前述の平均データから試算した、毎月の収支の不足額の累計です。「家計調査」での高齢者無職の二人世帯の、1ヵ月の支出額の平均は約27万円。これを多いと思うのか、少ないと思うのか。子どもがいる現役世帯では、これでは生活できない、と思うかもしれません。しかし、現役世代の家計のまま老後を迎えるわけではありません。

イメージするのが少し難しいかもしれませんが、子どもが独立したあと、夫婦二人ではどんな生活になるのか、支出で減らせる項目は何で、いくらくらいになるのか、また逆に、趣味や娯楽など支出を増やしたい項目は何か、それはいくらくらいか、というように、ある程度、老後の収支の予測を立ててみることが大切です。

その上で、自分たちの老後に不足する金額を計算し、その分を確実に貯蓄していくようにすればいいのです。年金などの収入で月々やりくりできそうなら、旅行や趣味、入院などの際の医療費、家の修繕費、冠婚葬祭などの予備費を貯蓄で用意しておけばいいでしょう。そう考えれば、1000万円あれば十分かもしれません。逆に、早めにリタイアしたい、老後は夫婦で豪勢に旅行三昧したい、となれば、3000万円あっても足りないでしょう。

老後に必要な資金は、どんな生活をしたいかによって、人それぞれ変わってくるのです。

早ければ早いほど、少額・低リスクで老後資金を準備できる

とはいえ、今20代や30代であれば、目先の大きな出費、たとえば子どもの教育費や住宅購入資金などを貯めることで精一杯でしょう。毎月、教育費にいくら、住宅購入資金にいくらと、目標を決めて積み立てをしている家庭も多く、その上で老後資金も今から準備するのは、なかなか難しいことです。

しかし、今は目先の貯蓄だけでもいいかもしれません。思ったより教育費がかからなかった、住宅購入の資金が余った、となれば、その分は老後資金に回せます。貯蓄は目的に合わせて積み立てをするのが合理的ですが、一度決めたからといって、目的と違う使い方をしても何ら問題はありません。目的は何であれ、今可能な金額を、毎月の給料、ボーナスから確実に貯蓄することが、最も大切なことです。

ただ、若いからこそ、メリットを最大限受けられる貯蓄方法があることも知っておきましょう。

すでに制度として始まっている、個人型確定拠出年金(通称:iDeCo イデコ)は、20歳以上なら誰でも加入できるもので、掛け金は全額所得控除の対象になり、運用中の利益も非課税というもの。主に投資信託で運用しますが、老後までは長い時間をかけての積み立てになりますので、投資のリスクを最小限に抑えることも可能です。

また、来年から始まる「つみたてNISA(ニーサ)」も似たような仕組みですが、60歳まで引き出しができないイデコとは異なり、最長20年の運用でいつでも引き出すことができます。

こうした税の優遇がある資産形成の手段は、最近整備されたばかりです。若い世代は、長期で運用できる仕組みにも目を向ける必要があるでしょう。

仮に、毎月2万円をイデコで積み立てた場合、30年後には積み立て元本は720万円となります。もちろん投資のリスクがあるので、値下がりすることもありますが、長期の運用であれば、積み立て元本を運用で増やせる可能性が広がるのです。

自分の老後は自分で決める!今を楽しみながら老後の準備を

日々の仕事に追われていると、「早くリタイアしたい」「老後は悠々自適に暮らしたい」と思うかもしれませんが、60歳、65歳になって、いきなりの隠居生活は味気なく思うものです。今の60代を見ていても、のんびりしているというよりは、仕事や趣味などを積極的に行う、かなりアクティブな人が多いと思いませんか。

老後の不安にとらわれるあまり、若いうちの楽しみを減らしてしまうのは、もったいないことです。それよりも、老後も楽しみながら働けることも意識して、コミュニケーションスキルなどを高めておく方が、どれだけ有意義なことでしょう。気になる資格があれば、今のうちに取得しておく、趣味を単なる趣味に終わらせず、稼げる趣味にしておく。そういったことを、気力も体力も集中力もある現役のうちに、やっておきましょう。

また、老後資金が不足していたとしても、65歳まで働いて補うことが、現在の雇用制度では可能です。現役時代のような働き方ではなく、週3日の勤務で生活費の不足分を補う、という考え方もできます。

老後資金を考えるときは、「1億円」や「3000万円」という数字にとらわれることなく、今可能な範囲で確実に「積み立て」をすることが大切です。そして、「自分の老後は自分で決める」という意志をもって、この機会にあなたの老後までの暮らしを考えてみてください。

ファイナンシャルプランナー(FP)講座へのリンク

2003年に独立し、以降、フリーランスで編集、執筆活動に従事する。住宅&ライフスタイル誌の創刊、編集長を務めた後、『あるじゃん』の編集アドバイザーとして活動。

現在は、各種WEBサイトに住宅関連、マネー関連のコンテンツ提供を行っている。