分からないことだらけの年金制度を改めておさらい

2019年、金融庁が発表して話題となった「老後2,000万円問題」。これは、収入を年金のみに頼る無職世帯をモデルケースに算出した結果、20~30年間の老後を過ごすためには年金以外に約2,000万円が必要だとされるものです。現在3人の子どもを持つ主婦ブロガーのこっさんも、このニュースで不安を感じたと言います。

「3人の子どもたちの教育資金も貯めながら、夫婦の老後資金に2,000万円も貯められる自信がありません。そもそも今毎月払っている年金も、きちんともらえるのかどうか……。不安しかありません」(こっさん)

そんなこっさんの疑問に答えてくださるのは、女性ファイナンシャルプランナーによるお金の総合クリニック「エフピーウーマン」の代表を務める大竹のり子さんです。

まずは現在の年金制度について、改めて大竹さんから教えていただきましょう。

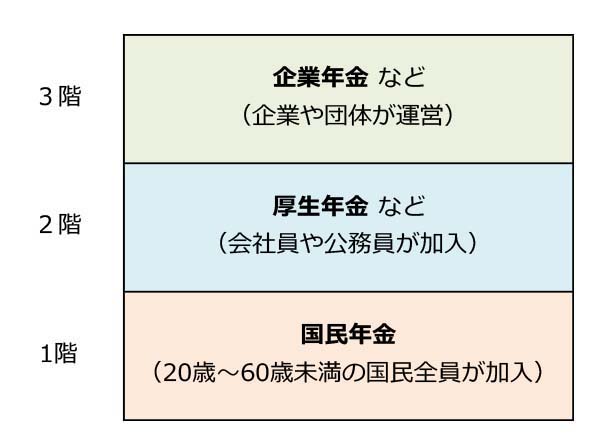

「今の日本の年金制度は3階建ての構造になっていて、1階部分は国民全員が加入する『国民年金』、2階部分は会社員や公務員の方が上乗せで加入する『厚生年金』や自営業の方が加入する『国民年金基金』、そして3階部分は主に企業や団体が運営する『企業年金』などで構成されます。そのうちの1階と2階部分を合わせて『公的年金』と言います。また、それとは別に自分で準備する『私的年金』としてiDeCo(個人型確定拠出年金)、民間の保険会社などが販売している個人年金保険などがあります」(大竹のり子さん)

年金の支給額は上階にいくほど増えるとのこと。現状ではいつから、どれくらいもらえるのでしょうか。

「国民年金は10年間の納付期間があればもらうことができますが、満額で受給するには、20〜60歳までの納付期間に途切れることなく納付する必要があります(※1)。40年間納めた方の場合、現在示されている満額が78万1,700円になりますので、月額およそ6万5,000円という計算になります。厚生年金もある方の場合は、現役時代のお給料などによって異なるものの、標準的な世帯だと夫婦2人で月額約22万円と言われています。受給開始年齢は原則として65歳が今の基準となっていますが、将来的にはもっと後ろ倒しされている可能性が高く、受給される年金額も減額となることが予想されます」(大竹のり子さん)

(※1)国民年金が40年間の満額にならない場合、60歳から65歳まで国民年金に任意加入して年金保険料を支払うか、免除・猶予されていた期間の年金保険料を追納する(過去10年間分を追納することが可能)などして年金保険料を満額に近付ける方法があります。

大竹さんがおっしゃる通り、年金制度は毎年のように改正が議論されています。受給開始の年齢や金額が変わる可能性があると聞き、不安になった方も多いのではないでしょうか。そこで、お金のプロである大竹さんに、年金の疑問のほか、少しでも安心できる老後資金の賢い貯め方を教えていただきましょう!

将来が不安……主婦が抱える年金の悩みを解決!

……大竹さん

……こっさん

こんにちは、こっさん。年金についてお悩みとのことですが、今一番気がかりなことは何ですか?

今も毎月年金を払っていますが、自分たちの老後にきちんともらえるのか、正直不安しかありません……。

お気持ちはすごく分かります。まず、年金が支給されるか、されないかで言うと、年金は国の制度ですから必ず支給されるとは思います。ただ、支給額が今よりも増えるようなことは、残念ながらないと思っていた方がいいですね。

やっぱりそうなんですね……。

でも、公的年金には良い面もあるんですよ。

そうなんですか!?例えばどんなことがあるんでしょうか。

一つは、終身でもらえるという点です。個人年金保険などの私的年金の場合は支給期間が決まっているものが多いのに対し、公的年金は生きている間は一定額がずっと支給されるという安心感が最大の強みです。それに加えて、年金保険料はみなさんが払っている分だけでなく、国民年金であれば国庫から、厚生年金であれば会社から補填されているというメリットもあります。また、公的年金というと老後にもらうものというイメージがあると思いますが、それは「老齢年金」と言われるもので、それ以外に「遺族年金」と「障害年金」というものがあり、この3点セットが「公的年金」なんです。

遺族年金、障害年金とは、どんなものなんですか?

遺族年金とは、家族を養っていた人が亡くなったときに残された家族に支給される年金です。一方の障害年金は、公的年金に加入している人が障害や病気によって生活に支障が出た場合に受け取ることのできる年金です。つまり、老後でなくとも、何かあった際にサポートを受けられる良さがあるんです。

年金制度が老後だけでなく、今の生活にも関係しているとは知りませんでした!ところで、我が家は主人が厚生年金、私が国民年金に加入しているのですが、自分の年金の加入方式を確認するにはどうしたらいいんですか?

主婦の方の場合、こっさんのようにご自身に収入があって国民年金に加入している以外に、正社員で働いていて厚生年金に加入している方、専業あるいは働いていても年収130万円以下でご主人の扶養に入られている方がいらっしゃると思います。

どの年金に加入しているかによって確認の仕方は異なるんですか?

いずれのケースにおいても同じです。一番手軽な方法は、毎年お誕生日月に日本年金機構から届く「ねんきん定期便」を確認することです。そこには保険料納付の実績や将来の年金給付に関する情報が載っています。もし届いていないという場合は、引越しなどで住所変更がされていないことや、年金記録が途切れてしまっている可能性もあるので、一度日本年金機構に確認された方がいいと思います。

「ねんきん定期便」でもらえる年金の額も分かるんですか?

「ねんきん定期便」にも記載されていますが、ネットで登録できる「ねんきんネット」なら、支給額のシミュレーションをすることも可能です。ただ、これは今まで保険料を納めた期間と金額を元にした額なので、若い方だとあまり参考にできるものではありません。

ネットでもできるのは便利ですね。ほかにも老後は年金以外に2,000万円が必要と報じられたことが気になります。これは本当なのでしょうか?

最初に、なぜ2,000万円という金額が算出されたかと言うと、次のような計算に基づいています。総務省などが実施した調査では、夫が65歳以上、妻が60歳以上の無職世帯における、年金を含む平均的な収入は月額およそ21万円。それに対し、消費支出は26万4,000円ほどになるとみられており、毎月5万4,000円の赤字となります。仮に老後期間を30年とした場合、5万4,000円×12ヵ月×30年で1,944万円の赤字が出る計算です。この分は貯蓄から補填する必要があるということで、老後2,000万円が必要と言われているのですが、個人的にこの金額は老後に必要な資金の最低ラインかなと思います。

えっ!それはどうしてですか……?

いくつか理由があって、まずは今後の年金支給額が今より下がることはあっても、上がることはないということ。また、人生100年時代と言われる今、老後と呼ばれる期間が30年以上になる可能性もあります。現役時代にはなかった医療費がかさむ場合もあるでしょう。そして何より、老後になったときに果たして最低限の衣食住ができればいいのでしょうか?

たしかに、時間ができたから旅行に行きたいとか、趣味を楽しみたいとか、いろいろやりたいことが出てきそうです。

そうですよね。ある調査によると、退職後は家計の収入が減ってしまうのが一般的であるものの、現役時代の年収が高い家庭ほど生活の水準を下げるのが難しいというデータ(※2)もあります。ですから、老後に必要なお金というのは、どんな生活を送りたいのかによっても大きく変わってくると思います。

※2 金融審議会市場ワーキング・グループ報告書「高齢社会における資産形成・管理」令和元年版より

そうは言っても、うちには子どもが3人(10歳、9歳、4歳)いるので、子どもたちの教育資金に加えて自分たちの老後資金を貯める自信がありません。効率良く貯蓄を増やすにはどうしたらいいですか?

こっさんは現在どのような方法で貯蓄をしていますか?

毎月余ったお金を貯蓄に回すようにしています。でも、余る金額は月によってバラバラです。

であれば、真っ先にやっていただきたいのが「先取り貯蓄」です。

「先取り貯蓄」って何ですか?

お給料が入った直後に毎月決まった金額を別の口座に移す貯蓄法です。その際のポイントは、自分で移すのではなく自動振替で行うこと。そうすれば毎月決まった額が貯まっていくので、貯蓄ペースが分かりやすいというメリットがあります。また、余ったお金を貯蓄する方法だと、お金が余らない月があったり、あるいは少しでも多く残そうとしてお金を使うことに罪悪感を感じてしまうこともあると思うのですが、先取り貯蓄をすれば残ったお金を使い切ってしまっても貯蓄はできているので安心です。

なるほど!早速「先取り貯蓄」を始めたいと思います。でも、もし今後、先取り貯蓄だけで2,000万円貯めようと思ったら、私が60歳になるまでの30年間、毎月6万円近くを貯めなければいけません。うちの場合、3人の子どもの教育資金や、家のローンもあるので、それはちょっと現実的ではない気が……。

先取り貯蓄と合わせて考えたいのが、退職金です。平成30年に厚生労働省から発表された「就労条件総合調査結果の概要」によると、20年以上勤めた45歳以上の退職者で、定年を迎えた人がもらった退職金(一時金・年金)の平均は、高校卒(現業職)が1,159万円、高校卒(管理・事務・技術職)が1,618万円、大学卒(管理・事務・技術職)が1,983万円となっています。もちろん、お勤め先や勤続年数によって異なりますが、退職金が1,000万円くらいだと仮定すると、自分たちで用意するのは残りの1,000万円と考えていいでしょう。

2,000万円が1,000万円になって、ちょっと気が楽になりました(笑)。

とはいえ、お子さんが3人ということで、先取り貯蓄に毎月3万円を捻出するのが難しいこともあると思います。その場合、老後までの期間でどれだけお金を運用できるかによって、貯蓄に回すお金を減らせる可能性もあります。私的年金制度の「iDeCo」や「NISA(少額投資非課税制度)」などを活用した投資を検討してみてはいかがでしょう?

なるほど。資産運用についてもぜひお聞きしたいのですが、その前にもう一つ、3人の子どもの教育資金にどれくらい準備しておけばいいのかの目安も知りたいです。

教育資金の基本的な考え方としては、1人あたり300万円が目安と言われています。特に大学や専門学校への進学を考えている場合、その300万円は高校卒業後に使うお金と考えて、それ以前にかかる費用は日々の家計の中でやりくりした方がいいです。貯め方のコツとしては、お子さんごとに口座を分けるなどして必ず別々に貯めるようにしましょう。

それはどうしてですか?

一つにまとめてしまうと、誰にどれくらい貯まっているか、使っているかのペースが分からなくなってしまうんです。その点、お子さん別に分けて管理すれば、それぞれのお子さんのために、あとどれくらいあるのか、逆にどれくらい足りないのかが分かりやすくなると思います。

たしかにそうですね。でも、自分たちの老後資金と子どもたちの教育資金、両方貯めていくのはやっぱり大変そう……。

教育資金の準備には、「低解約返戻金型終身保険」というのがおすすめですよ。これは貯蓄型の保険なのですが、他の貯蓄型保険と違って、ある一定期間までは解約時に戻ってくるお金が少ないものの、決められた年月を過ぎるとすごく増えるんです。例えば、お子さんの大学進学のタイミングに合わせて今から積み立てておくと安心かなと思いますね。

そうなんですね。年金のこと、教育資金のこと、とても勉強になりました。ありがとうございました!

ファイナンシャルプランナーおすすめ!今からできるお金の管理法

家計を預かる主婦にとって、将来への不安は尽きることがありません。その不安を少しでも解消するために、次のようなことをやっておくのがいいと大竹さんは言います。

「こっさんに「先取り貯蓄」と合わせておすすめしたiDeCoは、国民年金や厚生年金など公的年金に加入しているすべての人が加入できる制度で、老後資金を貯めるものとしてぜひ加入しておきたいですね。また付加年金保険という制度はご存知でしょうか。これは国民年金加入者しか加入できないものなのですが、定額保険料に、毎月400円を上乗せして納めることで、受給する年金額を増やせるというものです。付加保険料分は2年間で元が取れるので、すごくお得な制度になっています」(大竹のり子さん)

そしてもう一つ。年間120万円までの投資なら非課税優遇が受けられるNISA(少額投資非課税制度)を活用した投資もぜひ検討していきたいところです。

「初心者の方ならまずは投資信託を検討してみてください。それこそ、先取り貯蓄の中の1万円を投資信託に自動で積み立てていくなど、可能な範囲でいいので、ぜひ貯蓄法の選択肢に入れてほしいですね。今は証券会社以外に、銀行またはネットでもできますので、ご自身がやりやすい方法を選んでいただいて大丈夫です。そして、投資で一番大切なことは、短期間でのお金の増減に一喜一憂しないことです。老後資金と考えたら何十年もあるわけですから、長い目で見てほしいな、と。特に投資信託の積み立ての場合、もちろん確実な保証はないものの、5年くらいコツコツと積み立てた後はほぼ元本割れしないので、試してみる価値はあると思います」(大竹のり子さん)

プロのアドバイスで将来の不安が減少

夫婦の年金に加え、子どもたちの教育資金についても悩みを抱えていたこっさん。今回、大竹さんにお話をうかがってみて、その不安は解消されたのでしょうか。

「大竹さんに相談する前は、年金をもらえないかもしれないのに払わないといけないなんて嫌だな……と思っていたんです。でも、お話をうかがってみて、年金額は減少するかもしれないけど必ずもらえること、さらに障害年金や遺族年金などの保障があることが知れたので、これからは安心して年金を払うことができます。また、貯蓄に関しても、まずは先取り貯蓄を安定させた上で、おすすめされている投資信託などもやっていきたいなと思いました。大竹さん、分かりやすく教えてくださり、ありがとうございました!」(こっさん)

しっかり管理しなくてはと分かってはいながらも、ついつい後回しにしてしまうのがお金のこと。今回大竹さんに教えていただいたお話をもとに、今一度、年金や貯蓄について考えてみましょう!

※こちらでご紹介した貯蓄や投資の情報は、すべての人に当てはまる情報ではない場合があるため、年金給付金や貯蓄の増額を保証するものではありません。