「病気がなかったら今の私はありません」自らの経験を通し、金融や社会保障制度について知識を持つことの必要性を伝えたい

株式会社クレア・ライフ・パートナーズの資産運用コンサルタント石川福美さんは、以前は「金銭面にまったく関心のないタイプ」だったのだとか。貯まったお金は一気に使うというパターンで、生命保険にも未加入。ところがある時体調を崩し、経済的に厳しい状況に追い込まれます。

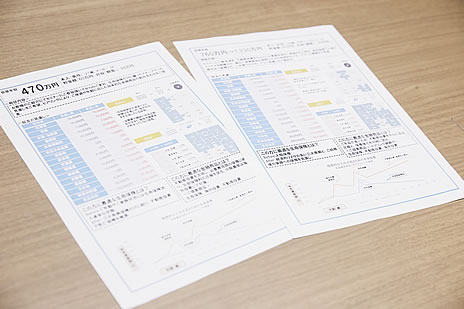

「働けなくなって、収入は減少するのに医療費などの緊急の支出はどんどん増えるという悪循環。体調が戻った時に危機感を持ち、将来の対策として生命保険の加入を決めました。ところが、知り合いの生命保険の営業担当者に勧められるまま、死亡養老医療保険のパッケージに丸々加入し、なんと保険料は月5万円。今度は逆に加入過多の状態に陥っていました」と、石川さんは振り返ります。

その後、石川さんは世の中にさまざまな社会保障制度や金融商品があることを知り、自分のお金の使い方を洗いざらい見直すことに。

「今いる会社との出会いも重なり、仕事として知識を深めていこう、同じ働く女性たちへお金の知識の大切さを伝えていこうと考え、資産運用コンサルタントになりました。現在は社会保障制度を知って必要な保険とそうでないものを見分け、目的別に海外資産と国内資産に分散し、長期的な視点で資産運用しています」(石川さん)

いま、働く若い女性が将来に備えて資産形成すべき理由とは

病気のとき、本人は体調を治すことに精一杯。資金繰りを見直す余裕さえないものですが、だからこそ今、将来に備え、ライフプランを常に意識しておくことが大切。

日本人の死因の53.6%は三大疾病(がん・急性心筋梗塞・脳卒中)。まだ健康な20代女性にとっても、将来的には他人事ではありません。

「自分が健康な状態の時に、健康ではない状態を想定してお金をかけるのは難しい。でも実際に体調を崩した後では保険に入りたくても入れない場合もあるし、加入年齢が上がると保険料も上がります。本当に必要な保障については、早めに準備しておきたいですね」(石川さん)

また、多くの独身女性から上がるのは「まだ先のことはわからないので、結婚してからお金の予定を立てていきたい」という声。でもその前に万一のことが起こったら? それに、今は生涯未婚率がウナギ上りの時代。平成26年度版厚生労働白書の報告によれば、2035年には男性の29%、女性の19.2%に上昇する見通しです。

「結婚をする・しないは自分だけではコントロールできない問題なだけに、どの道を選んだとしても使えるマネープランを軸として作っておくと、変化が起きた時に軌道修正をかけられるんですよ」(石川さん)

軸となるマネープランは、早くに作っておいて損はないということ。では、石川さんが得意とする「使えるお金を全て運用に回すのではなく、今の充実と将来の安心のバランスを考えたライフプランニング」とは、どのようなものでしょうか。

「お金の使い方が変わった!」という声

まず、保険は汎用性を考えて、三大疾病などの大きな病気への備えに絞ります。人によっては死亡保障などは結婚・出産してから。また、社会保障は複雑な印象があって敬遠しがちですが、自己申告制のため、知らなければお金を受け取れません。健康保険の高額療養費制度や出産給付金制度などを自分の権利として知っておくと、不要な保険をかける必要がなくなります。

「自分の会社の福利厚生制度も含め、万一の時にどこへ行き、誰に聞けばいいかは知っておきたいものです。給与明細や源泉徴収票の数字を確認し、何が引かれているか、自分の数字に敏感になって意識を変えると、なんとかなるだろうという考えから抜け出してしっかりと自分で自分を助けられるようになるんです」(石川さん)

そして、若いうちは、流動性は低いけれども増えていく資産運用を行い、お金に働いてもらうことが大切なのだとか。

「結婚後は、生活費や、出産・子育て・介護・失職などの万一に備えてすぐ使える緊急予備費など、キャッシュでの準備に回すべきお金が増えます。お金を貯蓄・運用できるのは独身時代と、お子さま独立後から退職までのわずかな期間だけ。ですから、若い時は少なくとも銀行預金よりは高い利回りで資産運用することを意識し、年収の増減やライフイベントなどに合わせて定期的にライフプランを見直すことをお勧めします」(石川さん)

クレア・ライフ・パートナーズがお客様のライフプランに関わる中で大切にしているのは、夢を叶え、可能性を広げるための運用。お金の使い方をモニタリングすると、独身者に目立つのは「使途不明金の多さ」なのだとか。女性は交際費や被服費、男性は飲み会などの交際費と趣味に散財することが多いのだそうです。家計簿をつけたり、お金の置き場所を考えて無駄遣いを減らすなどすると、なんとなく使っていたお金がどんどん運用に回せるようになり、石川さんのお客さんからは「自分のお金の使い方が変わった」と驚きの声が上がるそうです。

これからの自分を守る「金融リテラシー」を身につけて

でも、もちろん婚活や趣味など、今の自分への投資も大事。

「予算化をして、適正なバランスをとっていきたいものです。資産運用は余剰資金でやるものだ、投資とはお金の余っている人のものだという誤解が日本にはありますが、金融先進国では若者も将来のために投資をする姿が一般的。年収の多い・少ないは関係ありません。自分の収入の中からきちんと予算化していくことで、誰でも自分の将来へ備えていくことができるのです。少額でいいから何か一歩を踏み出して、トライアンドエラーの中で自分自身で知っていく必要があります」(石川さん)。

マネーライフプランニングはダイエットと同じなのだとか。まずは体重計に乗って現状を認識すると、危機感を持ったり、目標値を設定したり、手段を考えることもできますよね。

「お金は一生つきまとう問題なのに、学校では教えてくれません。家族ができてからよりも一人の時の方がリカバリーしやすいので、若いうちから金融リテラシーを身につけられるよう、一歩を踏み出す。何もしないことがリスクに繋がるこの時代、その一歩を踏み出す価値を伝えられるようなコンサルティングを目指します」。

石川さんの実体験に基づく説得力、これからの時代を生き抜くために、見習いたいですね。