転職までの時間を有意義にするために。充電期間に必要なお金とは?

今の職場で働きながら転職活動ができれば、お金の面ではさほど問題はないのかもしれません。しかし「退職してから転職活動を始めよう」「充電期間を設けよう」と考えているとしたら、話は別。それなりの蓄えが必要になってきます。では、実際に退職後に増える支出にはどんなものがあるのでしょうか。

退職後に増える支出

「在職時と退職後で、大きく変化するのは社会保険や税金。退職後はこれらの切り替え手続きや納付を、自分で行う必要があります。

まず健康保険。家族の健康保険の扶養に入らない場合は、次の二つから選択します。一つは国民健康保険に加入する方法。もう一つは、健康保険組合等の保険を任意継続する方法です(※任意継続に加入できる期間は、退職日の翌日から最大2年間。また、退職日の翌日から20日以内に申請書を提出する必要があります)。国民健康保険には「扶養」という考え方がなく、1世帯における加入者の人数によって保険料を計算します。一方で、任意継続の場合は、扶養条件を満たす親族であれば、加入者本人の保険料を支払うだけでいい。つまり、扶養家族が多い方は任意継続がお得。例えば20代の独身女性が退職した場合だと、国民健康保険に切り替えた方が安く済むというわけです。保険料は地域によって異なりますが、手取り(以下同)月給20万円の場合、月額1万円~2万円前後になります」(鈴木弥生さん)

「次に年金ですが、こちらは厚生年金から国民年金への切替えが必要。保険料はその年によって異なりますが、令和元年度は月額16,410円となっています。

そして住民税。こちらは前年1月~12月までの収入に対する税金を、翌年6月から翌々年5月にかけて4期に分けて支払います。注意しなければならないのが、退職の時期によって納付方法が異なること。1月~5月の間に退職した場合は、前々年の収入の課税金額のうち、5月までの納税額の合計を退職時の最終給与(または退職金)から一括で支払います。6月~12月に退職した場合は、退職月の給与からその月の住民税額が引かれ、残りの来年5月までの分は退職月の給与からまとめて払う、または送付される納付書に従って分割払いします(扶養なしで月給20万円の場合は月額1万6,000円程度)。

つまり、在職時の月給が20万円で扶養なしだった場合、退職後は健康保険、年金、住民税で月に4 万円~5万円の支出があるという計算になります」(鈴木弥生さん)

退職後にもらえるお金

「ただ、支出だけではありません。退職後にもらえるお金もあります。例えば企業によっては退職金がもらえたり、年内に再就職しなかった場合や転職時期の関係で年末調整に間に合わなかった場合には、確定申告をすれば所得税が戻ってきます。

その他にも、公的なものでいうと失業手当があります。ただ、20代で自己都合退職した場合の所定給付日数は90日と少なめ(就業1年未満は支給なし)。もらえる失業手当の金額は働いていた時の5割~8割くらいです。ハローワークに求職申込みをして離職票を提出し受給資格が確認されるまでに7日、さらにその後も3ヵ月の待期期間があるため、実際に振込が開始されるのは約4ヵ月後となります(会社都合の場合は約1ヵ月程度で給付)」(鈴木弥生さん)

以上のことを踏まえて、転職までの時間を有意義なものにするためには、一体どれくらいの貯蓄が必要になるのでしょうか。

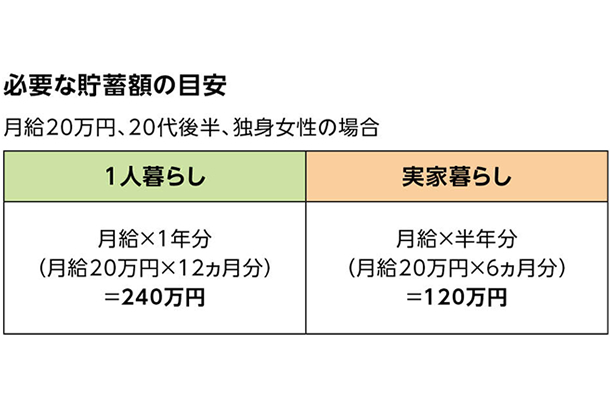

「一人暮らしなら1年分、実家暮らしなら半年分の貯蓄は必要だと思います。貯蓄面である程度の余裕がなければ、働かないことで不安になってしまいますからね。

また充電期間を経て再就職に成功しても、すぐに経済的に安定するわけではありません。会社によって給与の締日や支払い日はさまざまですから、働き出して1ヵ月後に給与を1ヵ月分満額もらえるとは限りません。そう考えると、最低でも3ヵ月分の生活費は残して転職を決めたいですね」(鈴木弥生さん)

充電期間に何をするかを考え、費用を試算してみる

充電期間中にできることには、どんなことがあるのか。そして、それをするためにはどれだけの期間と費用がかかるのか。以下に大まかな目安をまとめてみました。

語学留学(授業料+滞在費+生活費の目安 ①3ヵ月 ②6ヵ月)

・アメリカ:①80万円~120万円程度 ②110万円~190万円程度

・イギリス:①70万円~110万円程度 ②100万円~170万円程度

・オーストラリア:①60万円~110万円程度 ②130万円~180万円程度

・カナダ:①60万円~110万円程度 ②100万円~140万円程度

・フィリピン:①15万円~30万円程度 ②30万円~60万円程度

海外旅行(費用の内訳や旅行時期、グレードにより異なる)

・ニューヨーク(5日間):12万4,800円~28万9,800円

・バルセロナ&マドリード(7日間):9万9,800円~26万9,000円

・ハワイ(6日間):9万9,800円~19万9,800円

・バリ島(5日間):6万9,800円~17万9,800円

・ゴールドコースト(5日間):7万7,800円~14万7,800円

習い事

・料理教室:1回5,000円程度

・ダンス教室:月額5,000円~1万円程度

・ヨガ教室:月額3,000円~7,500円程度

・カメラ教室:月額1万円程度

自宅で映画鑑賞

・ビデオ・オン・デマンドサービス:年間5,000円~2万4,000円程度

「せっかく貯めたお金。結婚や出産など、将来への蓄えでもあります。そのことを頭に置いて、ぜひ計画性を持って、充実した期間を過ごしてもらえたらと思います。

また、充電期間の過ごし方で注意しなければならないのが、失業手当受給中のアルバイト。週20時間以上働いている方は、そもそも対象外のため給付されません。失業手当の受給中も条件の範囲内ならアルバイトは可能ですが、収入を正直に申告する必要がありますし、マイナンバー制度の導入により不正受給防止が強化されています。厳しい罰則が適用されることもあるため、安易に『お金が足りなくなったらアルバイトすればいいや』というように考えるのは危険です」(鈴木弥生さん)

転職までの期間に必要となるお金を、在職中に貯めるには

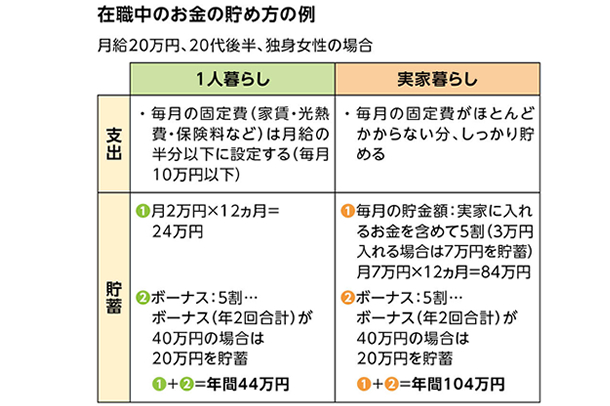

在職中の月給が20万円だった場合、一人暮らしで240万円、実家暮らしで120万円と、必要な貯蓄額の目安が分かりました。では、実際にその金額を在職中に貯めるにはどうすれば良いのでしょうか。具体的な取組み方や“貯める力”をつけるために意識すべきことについて鈴木さんに伺いました。

「一人暮らしの場合は固定費(家賃・光熱費・保険料)などを収入の半分以下に設定すれば、1割は貯蓄に回せる余裕が生まれるはずです。その1割を“先取り”貯蓄する、これが貯められる人になるコツです。給料から貯蓄額を天引きのように取ってしまって“ないもの”として考える。あとは、給料が上がったら貯蓄額を増やす。生活レベルを高くしないというのが鉄則です。何も1万円単位で増やす必要はありません。1,000円単位で十分。キリのいい数字にこだわる必要はありません。ボーナスからは5割を貯蓄できれば良いと思います」(鈴木弥生さん)

「家計簿アプリを活用するのも良いですね。例えば、駅で飲み物を買ったら、電車の中ですぐ入力。それを繰り返すだけで1ヵ月で何にいくら使ったかがひと目で分かるんです。便利な世の中になりましたね(笑)。家計簿は記録することではなく、振返ることが目的。1ヵ月の集計を見ると「あれ?これムダだな……」と反省すべき点も見えてきます。貯蓄というと徹底した節約・管理というイメージがあるかもしれませんが、ちょっと違います。なるべく細かくしない、ムリをしないことが大切です。続かなければ意味がないですからね。食費は削っても飲み会には参加したい、洋服ではなく化粧品にこだわりたいというように、人によって“譲れないもの”は違います。できるだけストレスがないよう、節約しても平気なところを節約する。これが大切です」(鈴木弥生さん)

退職までの過ごし方次第で、充電期間の充実度は大きく変わってくる

転職する際のインターバルをどう過ごすか、やりたいことがあるならそれにいくらかかるのか、目安となる金額を試算しておくと安心ですね。転職をする・しないにかかわらず、早い段階から備えておくこと、常日頃から“お金を貯める体質”にしておくことが大切ということが分かりました。最後に、転職を決意するまでに準備すべきこと、意識すべきことはどんなことでしょう。

「やっぱり人生は、戦略的に生きていかなければいけないと思うんです。仕事を辞めた後どうなるのかをしっかり想定して、どれだけの期間、何をして過ごすのか、それにはいくらかかるのかを知ってから行動していただきたいですね。

また、利用できるものは利用する、これも立派な戦略です。例えば、ハローワークでは職業訓練(受講料は基本無料※テキスト代は除く)を紹介してくれます。簿記、 医療事務、介護関連、Web関連などさまざまなコースがあるので、新たな分野のスキルを磨きたいという方にはピッタリです。また、社会保険について分からないことがあれば、自分の住んでいる地域の市役所・区役所に行くと保険料を計算してくれます。最初にお話しした国民健康保険と、健康保険の任意継続のどちらが安いのかなど、詳しく教えてくれると思います。ぜひ公共サービスなどを活用していただきたいですね」(鈴木弥生さん)